¿Qué pasaría con Europa sin Euro?

La actual crisis económica está ejerciendo más presión sobre el euro, en la medida en que su supervivencia como moneda común de los 17 estados miembros de la zona del euro se está cuestionando abiertamente.

Las dos naciones que dan más apoyo al euro son también las dos economías más grandes de Europa: Francia y Alemania, que tienen tendencias económicas opuestas; Francia tiene inclinaciones estatistas y es ampliamente partidaria del euro (el 67% de la población está a favor) mientras que Alemania, un país que prefiere una política monetaria más conservadora, quiere salir (según las encuestas recientes, solo el 30% de los alemanes quiere mantener el euro).

El BCE es nominalmente el banco central para Europa, pero sin Alemania, el BCE es solo un ícono monetario que representa los intereses de las naciones europeas con problemas de crédito.

El problema se enfoca más claramente ahora que hay indicios tempranos de un enfriamiento en la producción alemana de servicios y manufactura. En los últimos años, Alemania ha aprovechado al máximo un euro barato. Esto ha impulsado su economía impulsada por las exportaciones, y el país ahora disfruta de un enorme superávit comercial que está utilizando para apoyar las primeras bajas de la crisis del euro, como Grecia e Irlanda. Con las elecciones en el horizonte, un elemento sustancial del electorado alemán será reacio a votar por un partido que paga programas sociales poco realistas en otros países de la eurozona. Por ejemplo, la agitación popular en Atenas y París por el aumento de la edad de jubilación a 62 años no resuena bien en Berlín, donde la edad de jubilación es de 67 años.

A pesar de todas sus denegaciones, sería imprudente que el Bundesbank alemán (o el Banco de Francia, para el caso) no estuviera haciendo planes de contingencia para reintroducir una moneda nacional; los costos para Alemania de apoyar al euro superarán los beneficios de una moneda artificialmente débil.

Implicaciones dramáticas

Si la zona del euro se desenmaraña completamente, las implicaciones para nuestra industria serían dramáticas; 17 monedas 'nuevas' serían necesarias. El aumento de la introducción del euro vio 14 mil millones de notas impresas para los 11 países de la eurozona en 2001. Con la ampliación de la zona euro y la necesidad de poner en circulación nuevas monedas lo más rápido posible, podría haber una demanda única superior a 20-25 mil millones notas.

Por supuesto, hay otros escenarios: el favorito es un euro menos aquellos países con economías en quiebra, lo que, en efecto, les permitiría 'devaluar' con su nueva moneda y recuperarse. Otro escenario es que Alemania se retira debido a que su economía es demasiado fuerte en comparación con la de los demás; el nuevo euro está liderado por Francia y abarca menos países, probablemente sin las naciones incumplidas.

El principal problema en este momento es la incertidumbre. ¡El mundo financiero está en crisis, el crecimiento económico en Europa está en espera o en declive y actualmente se están imprimiendo 8.450 millones de billetes que pueden no ser necesarios!

¿Y qué hay de la Serie Euro 2? Del mismo modo que los problemas técnicos parecen estar llegando a su fin, ¿hay algún motivo para lanzarlo hasta que la situación se aclare? Quién hará las inversiones en maquinaria nueva (algunos productores creen que se requerirá nueva maquinaria) si el futuro del euro sigue en duda.

Dólar estadounidense bajo amenaza

El euro no es la única moneda amenazada: el dólar estadounidense también está teniendo un momento difícil. Y aunque el euro afecta directamente a 17 países participantes y también a otros países de Europa fuera de la zona del euro, el dólar solo puede estar relacionado directamente con un país, Estados Unidos, pero afecta al mundo como moneda de reserva (una posición que ocupa desde el final de la Segunda Guerra Mundial y el Acuerdo de Bretton Woods).

La deuda de EE. UU. Es tan grande ahora y con los enormes compromisos de gasto del país para el futuro, muchos creen que la única manera de que el dólar vaya ha bajado, y considerablemente, ya que solo si esto sucede, Estados Unidos puede pagar sus deudas.

Pero aquellos que tienen dólares estadounidenses y bonos denominados en dólares no estarían felices si esto sucediera, y los Estados Unidos podrían perder miles de millones anualmente en señoreaje. Sin embargo, China ya está pidiendo una nueva moneda de reserva mundial y muchos creen que es inevitable. En caso de que esto ocurra pronto, de los 7 mil millones de billetes de 100 dólares en circulación, la mayoría no tendrá que ser reemplazada y los volúmenes de otras denominaciones altas en dólares caerán.

Aunque tal movimiento no parece inminente, sin duda es una posibilidad en el futuro, y tal vez más cerca de lo que pensamos.

¿Los nuevos billetes de banco de reserva serían físicos? ¿Serán diseñados y producidos por el sector privado? ¿Quién los sostendría y distribuiría? ¿Serían moneda de curso legal y el público los usaría todos los días? Actualmente hay más preguntas que respuestas en Europa, EE. UU. Y en todo el mundo.

Las dos naciones que dan más apoyo al euro son también las dos economías más grandes de Europa: Francia y Alemania, que tienen tendencias económicas opuestas; Francia tiene inclinaciones estatistas y es ampliamente partidaria del euro (el 67% de la población está a favor) mientras que Alemania, un país que prefiere una política monetaria más conservadora, quiere salir (según las encuestas recientes, solo el 30% de los alemanes quiere mantener el euro).

El BCE es nominalmente el banco central para Europa, pero sin Alemania, el BCE es solo un ícono monetario que representa los intereses de las naciones europeas con problemas de crédito.

El problema se enfoca más claramente ahora que hay indicios tempranos de un enfriamiento en la producción alemana de servicios y manufactura. En los últimos años, Alemania ha aprovechado al máximo un euro barato. Esto ha impulsado su economía impulsada por las exportaciones, y el país ahora disfruta de un enorme superávit comercial que está utilizando para apoyar las primeras bajas de la crisis del euro, como Grecia e Irlanda. Con las elecciones en el horizonte, un elemento sustancial del electorado alemán será reacio a votar por un partido que paga programas sociales poco realistas en otros países de la eurozona. Por ejemplo, la agitación popular en Atenas y París por el aumento de la edad de jubilación a 62 años no resuena bien en Berlín, donde la edad de jubilación es de 67 años.

A pesar de todas sus denegaciones, sería imprudente que el Bundesbank alemán (o el Banco de Francia, para el caso) no estuviera haciendo planes de contingencia para reintroducir una moneda nacional; los costos para Alemania de apoyar al euro superarán los beneficios de una moneda artificialmente débil.

Implicaciones dramáticas

Si la zona del euro se desenmaraña completamente, las implicaciones para nuestra industria serían dramáticas; 17 monedas 'nuevas' serían necesarias. El aumento de la introducción del euro vio 14 mil millones de notas impresas para los 11 países de la eurozona en 2001. Con la ampliación de la zona euro y la necesidad de poner en circulación nuevas monedas lo más rápido posible, podría haber una demanda única superior a 20-25 mil millones notas.

Por supuesto, hay otros escenarios: el favorito es un euro menos aquellos países con economías en quiebra, lo que, en efecto, les permitiría 'devaluar' con su nueva moneda y recuperarse. Otro escenario es que Alemania se retira debido a que su economía es demasiado fuerte en comparación con la de los demás; el nuevo euro está liderado por Francia y abarca menos países, probablemente sin las naciones incumplidas.

El principal problema en este momento es la incertidumbre. ¡El mundo financiero está en crisis, el crecimiento económico en Europa está en espera o en declive y actualmente se están imprimiendo 8.450 millones de billetes que pueden no ser necesarios!

¿Y qué hay de la Serie Euro 2? Del mismo modo que los problemas técnicos parecen estar llegando a su fin, ¿hay algún motivo para lanzarlo hasta que la situación se aclare? Quién hará las inversiones en maquinaria nueva (algunos productores creen que se requerirá nueva maquinaria) si el futuro del euro sigue en duda.

Dólar estadounidense bajo amenaza

El euro no es la única moneda amenazada: el dólar estadounidense también está teniendo un momento difícil. Y aunque el euro afecta directamente a 17 países participantes y también a otros países de Europa fuera de la zona del euro, el dólar solo puede estar relacionado directamente con un país, Estados Unidos, pero afecta al mundo como moneda de reserva (una posición que ocupa desde el final de la Segunda Guerra Mundial y el Acuerdo de Bretton Woods).

La deuda de EE. UU. Es tan grande ahora y con los enormes compromisos de gasto del país para el futuro, muchos creen que la única manera de que el dólar vaya ha bajado, y considerablemente, ya que solo si esto sucede, Estados Unidos puede pagar sus deudas.

Pero aquellos que tienen dólares estadounidenses y bonos denominados en dólares no estarían felices si esto sucediera, y los Estados Unidos podrían perder miles de millones anualmente en señoreaje. Sin embargo, China ya está pidiendo una nueva moneda de reserva mundial y muchos creen que es inevitable. En caso de que esto ocurra pronto, de los 7 mil millones de billetes de 100 dólares en circulación, la mayoría no tendrá que ser reemplazada y los volúmenes de otras denominaciones altas en dólares caerán.

Aunque tal movimiento no parece inminente, sin duda es una posibilidad en el futuro, y tal vez más cerca de lo que pensamos.

¿Los nuevos billetes de banco de reserva serían físicos? ¿Serán diseñados y producidos por el sector privado? ¿Quién los sostendría y distribuiría? ¿Serían moneda de curso legal y el público los usaría todos los días? Actualmente hay más preguntas que respuestas en Europa, EE. UU. Y en todo el mundo.

Noticias relacionadas

-

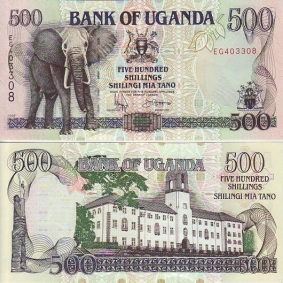

Contador de billetes para divisas africanas

-

Nuevo billete de $10